請求書の書き方|インボイスの必須6項目と見本付き完全ガイド

はじめに

- 請求書は商品やサービスの提供後、取引先に代金支払いを求める書類

- 適格請求書(インボイス)として交付する場合には必須の記載項目がある

- 請求書を作成したら必ず、送付前に誤りがないかを確認する

- 取引先によっては、経理システムに合わせた送付方法を求められることがある

- 送付方法ごとのメリット・デメリットを理解することも大切

フリーランスや個人事業主として活動を始めて間もないうちは、請求書の作成に戸惑うことも少なくありません。どのような項目を記載すれば良いかや、インボイス制度に対応した書き方といった疑問を持つ方も多いのではないでしょうか。

本稿では、請求書の基本からインボイス制度に対応した必須項目、見本を使った書き方や送付時の注意点について、わかりやすく解説します。

請求書とは

請求書は、商品やサービスの提供後に、取引先に対して代金の支払いを求める書類です。取引内容や金額、支払期限を明記して取引先に送ります。以下の項目では類似する書類について、より詳しく解説します。

見積書・納品書・領収書との違い

以下の表では、見積書や納品書、領収書といった、請求書と混同されがちな書類の役割をまとめました。

| 見積書 | 取引前に提示する書類で、取引条件や金額を示します。 |

| 納品書 | 納品内容を証明するための書類です。 |

| 領収書 | 支払いが完了した後に発行される受領証です。 |

インボイス制度に対応した請求書の重要性

2023年10月から消費税の適格請求書発行事業者および適格請求書の取り扱いについて定めたインボイス制度が始まりました。この適格請求書がないと、取引先が仕入税額控除を受けられないため(一定の経過措置等を除く)、取引先との信頼関係を損ねる可能性があります。また適格請求書を発行するには、適格請求書発行事業者になる手続きや、適格請求書に必須の6項目をすべて記載する必要があります。

適格請求書の必須6項目

適格請求書に必須の項目は以下の6点です。

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜きまたは税込み)および適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名または名称

これらの事項を満たす請求書の書き方について、この後の項目で見本とともに解説します。

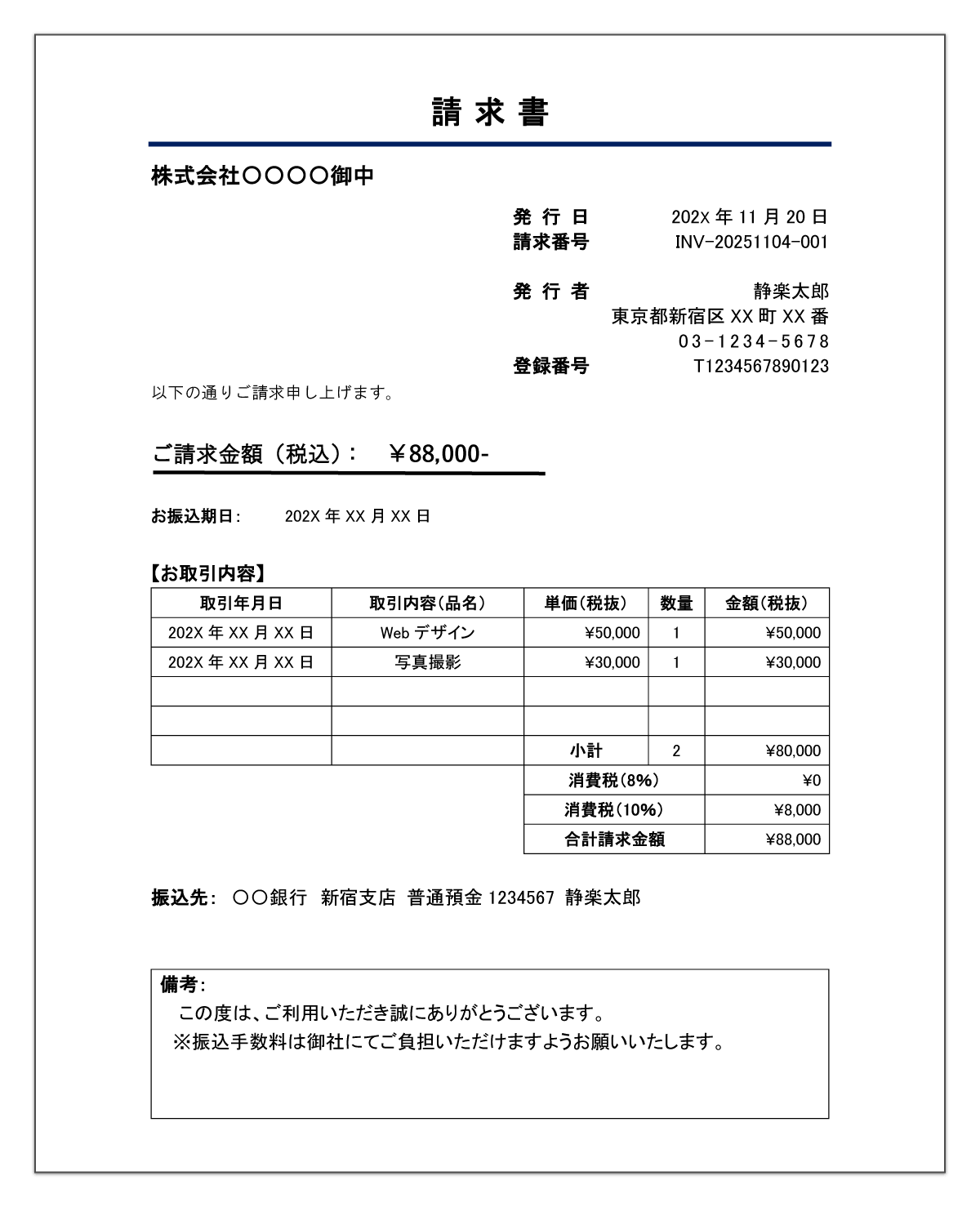

請求書の必須項目と書き方

きちんとした請求書を作成するためには、以下の項目を記載してください。このうちインボイス制度に対応した項目には【インボイス必須】を追記しています。これらを漏れなく記載することで適格請求書としての要件を満たした請求書になります。

※クリックで画像を拡大できます

取引先(相手)の情報【インボイス必須】

取引先の会社名や個人名です。取引先の正式名称を記載します。間違いがないように注意してください。法人の場合は、「株式会社」「合同会社」などを省略せずに記載しましょう。

※必須項目のうち、6.書類の交付を受ける事業者の氏名または名称が、これに当たります。

参考|国税庁 タックスアンサーNo.6625 適格請求書等の記載事項

発行日

発行日の欄には請求書を作成・発行した日を記載します。また発行日に関する補足を下記の表にまとめました。

| 発行のタイミング | 請求書は納品・検収後に発行、月末締めなら翌月○日までに発行など、取引先の締め処理に間に合うように発行するのが一般的です。 |

| 表記や形式の統一 | 請求書は通常、和暦・西暦・YYYY/MM/DDなど、社内や取引先のルールに合わせて表記を統一するのが一般的です。また修正や再発行が伴う場合、再発行日を発行日として、備考欄にその旨を記載するなど、柔軟に運用されることもあります。 |

| 支払期日などの誤解防止 | 発行日があることで、支払期日(例:発行月末/翌月末)の解釈がブレにくくなり、誤解防止に役立ちます。 |

請求番号

請求書の管理番号がある場合に記載します。請求情報と関連づけることで、先方からの問い合わせにも詳細に対応できます。

発行者(自分)の情報【インボイス必須】

登録番号を記載します。インボイス制度では、発行者の氏名又は名称と登録番号の記載が必須です。その際、住所や電話番号を併記しても問題はありません。登録番号は、インボイス発行事業者として登録した際に税務署から交付されます。

※必須項目のうち、1.適格請求書発行事業者の氏名又は名称及び登録番号が、これに当たります。

取引年月日【インボイス必須】

発行日が請求書を作成・発行した日であるのに対し、取引年月日には取引が実際に行われた日付として、商品を納品した日やサービスを提供した日を記載します。また、掛売方式の場合や継続取引などで一定期間分をまとめて請求する場合は、「○年○月分」のように一定期間でまとめて記載することも可能です。

※必須項目の、2.取引年月日が、これに当たります。

取引内容【インボイス必須】

提供した商品やサービスの詳細、数量、単価、金額を記載します。何をいくつ納品したのか、またはどのようなサービスを提供したのか、具体的に記載してください。曖昧な表現は避け、品名やサービス内容を明確に記載しましょう。

※必須項目のうち、3.取引内容(軽減税率の対象品目である旨)が、これに当たります。

税率ごとの金額と消費税額【インボイス必須】

適格請求書では税率ごとの金額と消費税額を明らかにする必要があります。そのため適用税率ごとの税抜き金額と、その税率に基づいた消費税額を記載します。例えば、標準税率10%と軽減税率8%が適用される取引が混在している場合、それぞれを分けて記載します。

※必須項目のうち、4.税率ごとに区分して合計した対価の額(税抜きまたは税込み)および適用税率と、5.税率ごとに区分した消費税額等が、これに当たります。

支払期日と振込先

支払期日、金融機関名、支店名、口座種別、口座番号、口座名義を記載します。取引先がスムーズに支払いを行えるよう、支払期日と振込先情報を明確に記載しましょう。銀行コードや支店コードも記載しておくと親切です。

備考

振込手数料や発送方法など、請求に関する備考を記入します。

請求書を送付する際の注意点

請求書を作成したら相手方に送付する前に、間違いがないかしっかりチェックしましょう。また取引先によっては、経理システムに合わせた送付方法を求められることがあります。以下の項目では、請求書の送付前に確認すべきポイントを解説します。

内容に間違いがないか確認する

以下の表では請求書をチェックする際の確認箇所として、代表的な3点をまとめました。

| 記載内容の確認 | 記載ミスがないように、金額、取引内容、日付などに誤りがないか確認します。 |

| 送付方法の確認 | 請求書の形式や送付方法について事前に確認することで、先方との食い違いやトラブルを防げます。 |

| セキュリティの確認 | 郵送で送る場合は発送前に確実な封入と透けて見えないかを、メールで送る場合は誤送信防止(宛先確認、CC/BCC、送信取り消し可否など)や、取引先の指定する安全な受け渡し方法(請求書システムや共有リンク等)に従いましょう。 |

送付方法ごとのメリット・デメリット

請求書を送る方法にはいくつかあります。それぞれのメリット・デメリットを把握し、取引先の希望に合わせて選びましょう。

| メール | コスト削減やスピード重視の際に便利な選択肢で、PDF形式での送付が確実です。迅速さがメリットですが、誤った情報の伝達も早いことがデメリットです。 |

| 郵送 | 紙の請求書を送付する際の選択肢で、送付状を添えるのがビジネスマナーです。丁寧さと確実さのメリットを持ちますが、到着までのタイムラグがデメリットです。 |

| 請求書発行システム | 請求書の送付から管理まで一元化でき、効率的な選択肢です。迅速さと確実性をメリットに持つ一方、導入コストとシステムへの習熟がデメリットと言えます。 |

まとめ

請求書の作成は、正確さと迅速さが求められる大切な業務です。特にインボイス制度に対応するためには、記載項目の確認が欠かせません。この記事で紹介した必須項目や見本を参考にして、今日から正しい請求書作成を始めましょう。取引先に応じた適切な送付方法を選び、スムーズなやり取りを目指してください。

また、請求書作成を効率化したい場合は、請求書発行システムや請求書作成ツールの導入も検討してください。これにより、手間を減らしながら業務効率を大幅に向上させることができます。本稿が請求書について理解する一助となりましたら幸いです。